Golpes financeiros no Brasil: atual cenário e como garantir maior segurança no setor

- Atualizado 10 de Julho de 2024 ás 13:30

O Brasil é protagonista de uma grande revolução no setor de banking e pagamentos, se destacando não apenas entre os países da América Latina, mas em alguns aspectos até de forma global – a exemplo do Pix. Mas também enfrentamos um crescente desafio por conta da escalada dos golpes financeiros.

Portanto, bancos, fintechs e outras empresas que atuam no setor financeiro precisam contar com estratégias eficientes para proteger a operação e os seus clientes contra golpes financeiros que estão cada vez mais comuns.

Afinal, cada vez que são criados novos meios de pagamento e serviços financeiros, novos crimes também surgem. Por isso, as empresas precisam estar empenhadas em oferecer soluções de segurança para os usuários, além de atuar no âmbito da educação financeira, com o objetivo de evitar fraudes.

Neste artigo, vamos apresentar o cenário atual dos golpes financeiros no Brasil, quais são as principais modalidades de golpe e quais medidas você pode adotar para garantir a segurança da sua empresa e dos seus clientes. Confira!

Golpes financeiros: cenário atual no Brasil

Uma pesquisa com 1.262 brasileiros, conduzida pela Aliança Antigolpe Global (GASA), em parceria com a Feedzai, revelou os desdobramentos dos golpes financeiros no Brasil, traçando um cenário dessa situação no país.

De acordo com o estudo, 41% dos brasileiros são vítimas de golpistas que faturam R$ 325,2 bilhões em um ano. Além disso, 83% dos entrevistados relataram se deparar com tentativas de golpe pelo menos uma vez por mês

Ainda, a pesquisa mostrou também que existe uma crença entre os brasileiros de que denunciar golpes não faz diferença – 56% não denunciaram o golpe às autoridades policiais.

Os resultados do levantamento demonstram como os golpes financeiros são um grande desafio no contexto digital, com impactos importantes tanto no bolso dos brasileiros, como na percepção das pessoas em relação a esses crimes.

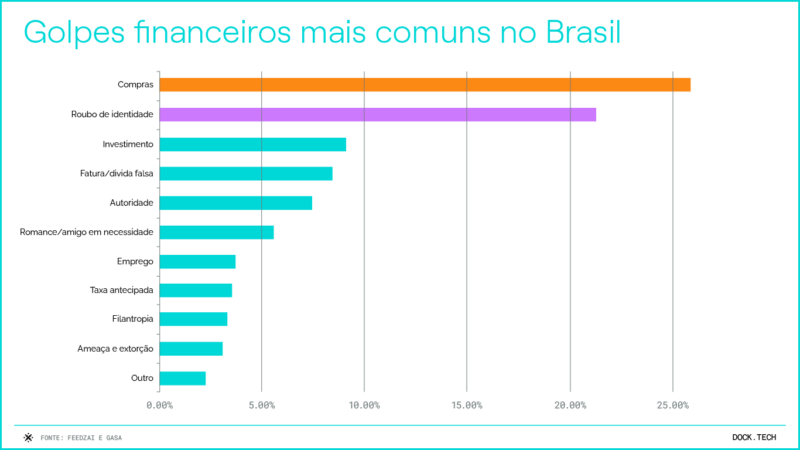

Quais são as modalidades de golpes financeiros mais comuns no país

É fato que os golpes financeiros têm causado grandes prejuízos financeiros e emocionais para pessoas e empresas. Os golpes financeiros abrangem desde fraudes, até roubos de identidade e esquemas de pirâmide. Nesses casos, os criminosos aproveitam brechas em sistemas digitais e a vulnerabilidade das vítimas para cometer os atos ilícitos.

O foco da pesquisa da Feedzai em parceria com a GASA foram os crimes cibernéticos, que são, de fato, aqueles que mais aumentam no contexto de desenvolvimento crescente dos pagamentos digitais.

Os golpes em compras se mostraram como os mais prevalentes, seguidos de roubos de identidade, golpes de investimento e fatura ou dívida falsa.

Além disso, especialistas ouvidos pelo estudo também destacam fraudes bancárias, boletos falsos com código de barras alterados, golpes via Pix e golpes de empréstimos como modalidades que ganharam popularidade no Brasil em 2023. A seguir, detalhamos alguns dos golpes financeiros que mencionamos aqui.

Roubos de identidade

Os roubos de identidade são golpes em que os criminosos obtêm acesso aos dados pessoais e financeiros de uma pessoa, como nome, número de identidade, data de nascimento, informações de contas bancárias e cartões de crédito, para cometer fraudes em seu nome.

Esses dados podem ser obtidos de várias maneiras, incluindo a invasão de sistemas de armazenamento de dados de empresas, o roubo de carteiras ou documentos pessoais e até mesmo por meio de phishing.

Com as informações de identidade das vítimas, os golpistas podem abrir novas contas, solicitar empréstimos, fazer compras online ou realizar outras transações fraudulentas.

Fraudes com investimentos

No caso das fraudes, os criminosos oferecem oportunidades de investimento aparentemente lucrativas, mas que são inexistentes ou altamente arriscadas. Esses golpes podem assumir várias formas, desde esquemas de pirâmide disfarçados de investimentos legítimos até ofertas de ações, títulos ou produtos financeiros falsificados.

Os golpistas muitas vezes prometem altos retornos sobre o investimento com pouco ou nenhum risco, atraindo assim os investidores desavisados. Para convencer as pessoas, eles podem usar táticas de persuasão agressivas, como pressão para tomar decisões rápidas ou oferecer informações falsas sobre o histórico de sucesso do investimento.

Golpe do Pix

O golpe do Pix é uma fraude que tem se tornado cada vez mais comum, explorando a conveniência e a popularidade do sistema de pagamentos instantâneos no Brasil.

Nesse golpe, os criminosos entram em contato com as vítimas, geralmente por meio do WhatsApp, se passando por amigos, familiares ou empresas conhecidas, e solicitam o envio de dinheiro por meio de uma transferência via Pix.

Eles costumam inventar histórias convincentes, como emergências médicas ou problemas financeiros urgentes, para pressionar as vítimas a agirem rapidamente e não questionarem a solicitação.

Quando fazem a transferência, as vítimas acabam enviando dinheiro diretamente para os golpistas, sem possibilidade de reverter a transação.

Phishing

Envolve o envio de e-mails ou mensagens maliciosas solicitando informações pessoais e financeiras, sendo um dos golpes financeiros mais comuns na era digital.

Essas mensagens parecem ser de instituições legítimas, como bancos, empresas de comércio eletrônico ou serviços online. Geralmente, os golpistas solicitam dados como senhas, números de cartão de crédito ou códigos de segurança, sob o pretexto de uma suposta urgência ou problema nas contas das vítimas.

Os golpistas muitas vezes criam mensagens convincentes, utilizando logotipos e design semelhantes aos das empresas reais. Tudo isso para enganar as vítimas e induzi-las a clicar em links ou baixar arquivos infectados.

O que está sendo feito para coibir os golpes financeiros no país

Diante desse cenário de aumento crescente de golpes financeiros, se desenha a necessidade de uma melhoria acentuada da educação financeira dos consumidores, um aprimoramento dos mecanismos de denúncia e uma intervenção governamental mais eficaz.

Sendo assim, é evidente que os órgãos governamentais precisam agir para frear os criminosos que aplicam, hoje, sobretudo golpes online. O movimento que o governo tem feito nesse sentido inclui a aprovação de uma nova resolução do Conselho Monetário Nacional e do Banco Central do Brasil que determina que instituições financeiras devem compartilhar dados de fraudes e golpes no Sistema Financeiro Nacional e no Sistema de Pagamentos Brasileiro.

Segundo o BC, será criado um sistema eletrônico para compartilhar e acessar dados sobre eventos e tentativas de fraude. Isso inclui saques, transferências, pagamentos via PIX, operações de pagamento com cheques e boletos.

Conforme a nova regra, as IFs são obrigadas, no prazo de 24 horas, a compartilhar os dados da conta do cliente, uma explicação do evento ou tentativa de fraude, a identificação dos bancos envolvidos na transação e os dados da conta do destinatário.

Além disso, o governo também anunciou a implementação de melhorias nos mecanismos de segurança do Pix. Agora é possível que as instituições adicionem o motivo pelo qual estão emitindo notificações de infração. Além disso, o BC revisou o tipo e a quantidade de dados disponíveis para investigações sobre Pix — não apenas as instituições financeiras terão acesso a mais variáveis de dados, mas também a dados históricos de até cinco anos.

Como evitar golpes financeiros e garantir maior segurança para as transações

Com essas medidas, as organizações que atuam no setor financeiro terão acesso mais amplo a dados sobre fraudes e golpes, cruciais para evitar atritos com seus clientes e evitar perdas financeiras.

No entanto, bancos, fintechs, instituições financeiras e outras empresas também precisam contar com estratégias preventivas, incluindo sistemas de verificação de fontes, proteção de dados pessoais e financeiros e monitoramento de movimentações bancárias, além de estarem em constante atualização sobre os métodos utilizados pelos criminosos.

A seguir, tratamos sobre algumas medidas que ajudam na prevenção de fraudes e golpes financeiros e aumentam a segurança.

Educação financeira

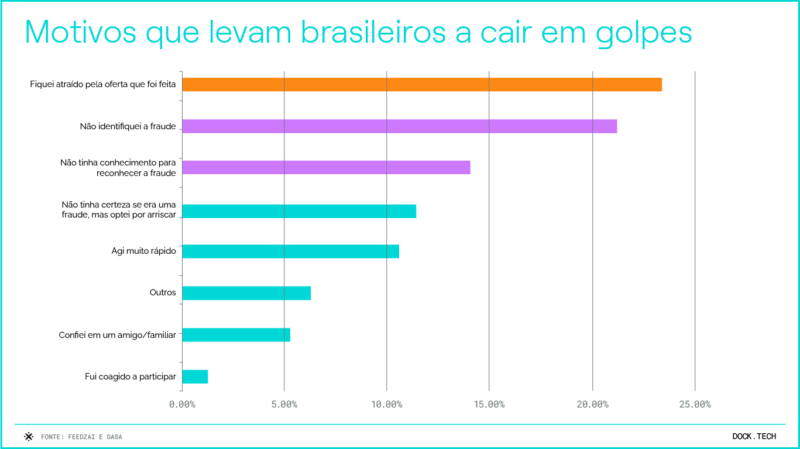

Embora, de acordo com o estudo da Feedzai, 57% dos brasileiros têm (muita) confiança de que conseguem reconhecer golpes, a incapacidade de identificar a fraude e a falta de conhecimento para tal estão entre os principais motivos que levam os brasileiros a se tornarem vítimas.

Sendo assim, é fundamental contar com um trabalho contínuo de educação financeira para capacitar os usuários a reconhecerem e agirem diante desses crimes. Esta é importante para ajudar as pessoas a identificarem os sinais de alerta e adotarem medidas preventivas eficazes.

Além disso, a educação financeira ensina os usuários a utilizar ferramentas e sistemas de forma segura, como verificar o remetente de e-mails suspeitos e manter os softwares de segurança atualizados.

Tecnologia e atualização constante

Contando com o desenvolvimento da tecnologia, é fundamental manter sistemas, dispositivos e softwares sempre atualizados, pois os criminosos estão constantemente desenvolvendo novas formas de burlar as medidas de segurança.

A atualização constante dessas ferramentas é essencial para garantir a proteção contra os golpes financeiros, já que essas atualizações incluem melhorias de segurança e correções de vulnerabilidades.

Ferramentas de prevenção a fraudes

Para se proteger contra os golpes financeiros, as empresas devem contar com as ferramentas de prevenção e gestão de fraude. Sistemas de autenticação multifatorial, processo de background check, identificação por meio de biometria, monitoramento de transações suspeitas e alertas de segurança são alguns exemplos de ferramentas de proteção que podem ajudar a prevenir os golpes financeiros.

Contudo, é fundamental ter em mente que, ao minimizar os riscos de fraude, também é importante não prejudicar a experiência dos usuários. Um dos maiores desafios para os emissores é intensificar as barreiras para prevenção a fraudes sem criar obstáculos para utilização dos portadores, que podem levar à queda de operações.

Ou seja, as empresas devem investir em medidas de segurança proativas, mas, ao mesmo tempo, é importante garantir que essas estratégias de prevenção não criem obstáculos desnecessários para os usuários, garantindo que as transações financeiras continuem sendo convenientes e eficientes.